二���、音頻 IC:技術(shù)門檻最高��,歐美半導(dǎo)體企業(yè)為主

??在麥克風(fēng)與揚(yáng)聲器之間��,音頻 IC(編/解碼器����、接口 IC、功放 IC 等)扮演關(guān)鍵角色�����。音頻 IC DAC��、ADC���、DSP����、Codec 等��,涵蓋模擬芯片�����、數(shù)字芯片及數(shù)?��;旌闲酒?���,技術(shù)含量較高,市場參與者不多���。音頻 IC 功能在于音頻模擬信號(hào)的讀取與解調(diào)�����、模擬與數(shù)字信號(hào)之間的轉(zhuǎn)換�����、音量與音質(zhì)的調(diào)整等��。早期模擬音頻時(shí)代(~1970s),音頻 IC 以模擬 IC 為主����, 主要是音頻放大器與 AB 類功放;往后數(shù)字音頻時(shí)代(1980s~1990s)���, 伴隨大規(guī)模集成電路的發(fā)展��,音頻 IC 也逐步增加數(shù)字化芯片���,如數(shù)字聲音處理器、D 類功放;到 2000 之后的多媒體與高解析音頻時(shí)代�����,數(shù)?�;旌?IC�����、更復(fù)雜的 DSP���、DAC 集成��、更高分辨率的聲音處理器使得音頻 IC 市場更為豐富與繁雜����。

市場格局來看����,專業(yè)音頻 IC 企業(yè)與 SOC 芯片企業(yè)為主要參與者���。行業(yè)參與者基本分為兩類:一是如 Cirrus Logic��、瑞昱與美信等分立芯片供應(yīng)商����,專注于音頻領(lǐng)域���,在高價(jià)值算法上持續(xù)深耕;二是像高通�����、海思與蘋果等具備 SOC 能力的芯片設(shè)計(jì)商�����,則致力于將音頻 IC 集成在應(yīng)用處理器(AP)上。從市場份額來看�����,全球前三大音頻 IC 供應(yīng)商為 CirrusLogic(35%)��、TI(18%)�����、高通(18%)��。

? 發(fā)展趨勢來看����,音頻 IC 以高采樣率/分辨率、高功能集成為發(fā)展方向����。高采樣率/分辨率:高分辨率音源已是大勢所趨��,而忠實(shí)再現(xiàn)音源信息則需要音頻 IC 的配合才能得以實(shí)現(xiàn)��。早期 CD 音質(zhì)標(biāo)準(zhǔn)確定的時(shí)候(1980s)��,采用的是 16bit 分辨率���、采樣率 44.1kHz 的音頻數(shù)據(jù)格式, 而目前高分辨率音頻標(biāo)準(zhǔn)則一般采用 24/32bit 分辨率����、采樣率 192kHZ 甚至更高,可處理高分辨率音源的音頻解碼器以及與其音質(zhì)相配的聲音 處理器成為必須��。高功能集成:音頻設(shè)備小型化輕量化的需求使得音頻IC 走向集成化����。

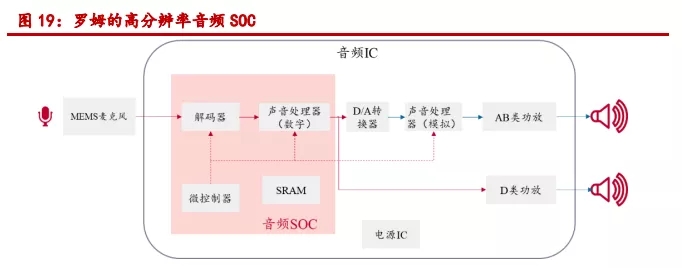

??如羅姆半導(dǎo)體的音頻SOCBM94803AEKU,把解碼器�����、 聲音處理 DSP����、USB/SD 解碼器、MCU 甚至是 SDRAM 都集成進(jìn)去��。集成 SDRAM 的作用是提前存儲(chǔ)音頻以實(shí)現(xiàn)低延遲與降低元器件之間的輻射噪聲���,以改善音質(zhì)����。

? 三��、微型揚(yáng)聲器:歷史最為悠久����,格局最為分散

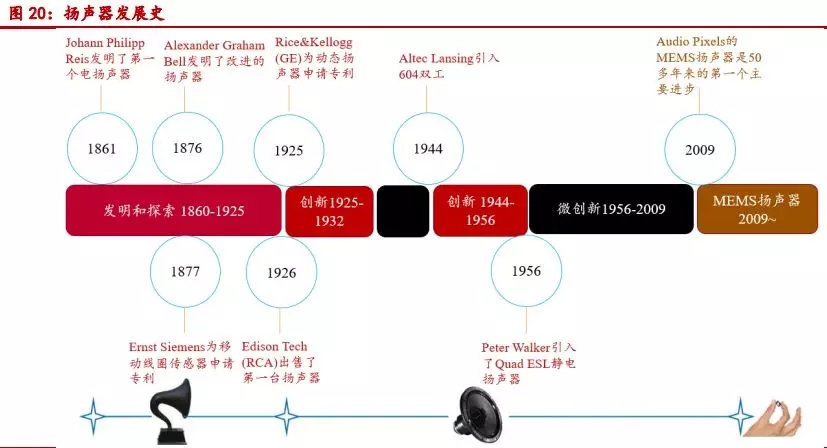

??揚(yáng)聲器是聲音傳輸?shù)淖詈蟓h(huán)節(jié)����,也是音頻系統(tǒng)最早被發(fā)明的環(huán)節(jié)����。早在1860 年代,第一個(gè)電揚(yáng)聲器就已經(jīng)問世���;到 1950 年代���,揚(yáng)聲器結(jié)構(gòu)基本穩(wěn)定;進(jìn)入 2010 年代��,利用 MEMS 技術(shù)制造的揚(yáng)聲器開始被行業(yè)關(guān)注����。

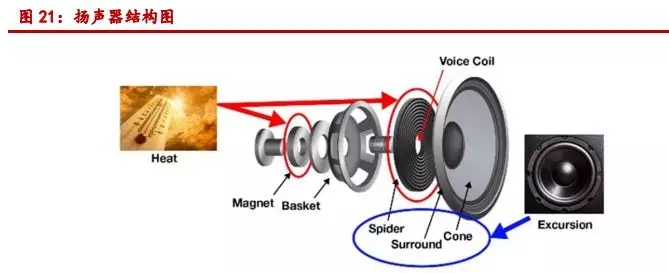

? ?目前使用最廣泛的是電動(dòng)式揚(yáng)聲器���,振動(dòng)膜��、音圈�����、永久磁鐵���、支架等組成。原理是利用電磁效應(yīng)使固定磁鐵磁化���,帶動(dòng)附著在線圈上的薄膜向上和向下移動(dòng)����,并發(fā)出實(shí)際上可聽見的聲波����。根據(jù)用途不同����,電聲行業(yè)內(nèi)一般將輸出功率較小��、靠近人耳附近收聽的器件稱為受話器���,遠(yuǎn)離人耳收聽的器件稱為揚(yáng)聲器��。

??

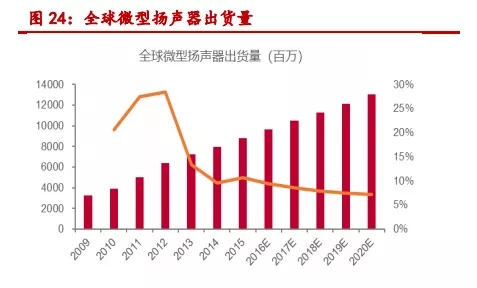

? 揚(yáng)聲器/受話器是消費(fèi)電子的標(biāo)準(zhǔn)配置�����,單機(jī)使用量呈上升趨勢����。包括手機(jī)、筆記本電腦�����、耳機(jī)在內(nèi)的消費(fèi)電子產(chǎn)品���,基本都配置有麥克風(fēng)、揚(yáng)聲器或受話器�����,智能音箱等新興應(yīng)用搭載量更高�����。以手機(jī)為例���,目前正發(fā)生從單揚(yáng)聲器到雙揚(yáng)聲器配置的趨勢�����,如 iPhone 從 iPhone7 開始采用雙揚(yáng)聲器設(shè)計(jì)��,安卓中高端也已經(jīng)逐步普及����,手機(jī)微型揚(yáng)聲器市場迎來較大的增量。

??微型揚(yáng)聲器競爭格局較為分散���,歌爾成為全球龍頭����。相對(duì)于麥克風(fēng)和音頻 IC��,微型揚(yáng)聲器的市場格局更為分散���。全球主要的揚(yáng)聲器企業(yè)有瑞聲科技(AAC)�����,歌爾股份���、韓國 BSE 等,2018 年開始歌爾揚(yáng)聲器業(yè)務(wù)收入已經(jīng)超過瑞聲����。

四��、聲學(xué)器件增量測算領(lǐng)域:TWS 耳機(jī)與智能音箱

??TWS 耳機(jī)與智能音箱是聲學(xué)器件增量最大的新興應(yīng)用領(lǐng)域之一�����,本節(jié)對(duì)兩大產(chǎn)品給聲學(xué)器件帶來的市場增量進(jìn)行測算���。

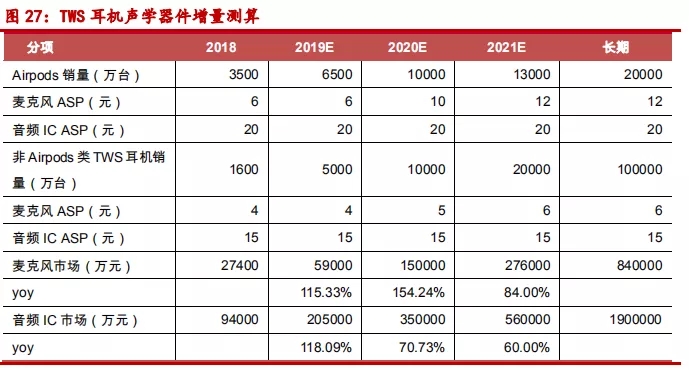

??TWS 耳機(jī):長期增量約 270 億。

??以 Airpods 為例��,耳機(jī)端包含 W1 主芯片��、藍(lán)牙���、存儲(chǔ)���、控制等芯片���, 也配備光學(xué)傳感器、加速度計(jì)等傳感器��,聲學(xué)器件則包括 Cirrus Logic 提供的音頻解碼器��、歌爾通泡面哥的 MEMS 麥克風(fēng)等����。

??測算假設(shè):我們預(yù)估 Airpods 音頻 IC ASP 約 20 元�����,MEMS 麥克風(fēng) ASP 約 6 元���,隨著 Pro 版降噪等功能增加�����,麥克風(fēng)數(shù)量在提升�����,假設(shè) 2020 年麥克風(fēng) ASP 為 10元,2021 年后為 12 元保持不變��;非 Airpods 類 TWS 耳機(jī)音頻 IC ASP15 元�����,MEMS 麥克風(fēng) ASP 4 元���,2021 年以后保持 6 元不變。銷量方面����,我們預(yù)計(jì) Airpods 今年銷量為 6500 萬臺(tái),明年銷量為 1 億臺(tái)����,長期來看�����,年銷量預(yù)計(jì)達(dá)到 iPhone 年銷量約 2 億臺(tái)�����;非 Airpods 類 TWS 今年銷量 5000 萬臺(tái)��,長期來看年銷量有望到 10 億臺(tái)��, 以此作為測算依據(jù)��。

??測算結(jié)果:我們測算 2019 年 TWS MEMS 麥克風(fēng)市場將達(dá)到 5.9 億��, 長期來看��,MEMS 麥克風(fēng)市場將達(dá)到 84 億�����。TWS 音頻 IC 市場今年將達(dá)到 20.5 億,長期來看將到達(dá) 190 億�����。兩者合計(jì)長期市場規(guī)模將超過 270 億元����。

??智能音箱聲學(xué)器件增量測算?。

??以亞馬遜 Echo 為例��,里面涉及到的聲學(xué)器件包括 TI 超低功耗立體聲解碼器��、SNR 低壓立體聲模數(shù)轉(zhuǎn)換器��、麥克風(fēng)(7 個(gè))等。

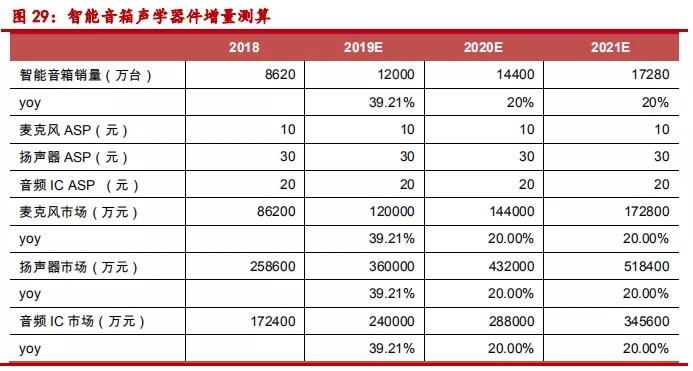

? ??測算假設(shè):我們估算智能音箱市場 MEMS 麥克風(fēng) ASP 為 10 元���,揚(yáng)聲器(非微型)ASP 為 30 元,音頻 IC ASP 為 20 元�;銷量方面,根據(jù) Strategy Analytics 的數(shù)據(jù)��,2018 年全球智能音箱出貨量達(dá)到 8610 萬臺(tái)����,我們預(yù)計(jì)今年將達(dá)到 12000 萬臺(tái),明后年保持 20%的增長�。

測算結(jié)果:我們測算2019年智能音箱 MEMS麥克風(fēng)市場將達(dá)到12億���, 揚(yáng)聲器市場將達(dá)到 36 億�����,音頻 IC 24 億元���。我們預(yù)計(jì)未來兩年市場保持20%左右的增速�����。

TWS 耳機(jī)與智能音箱發(fā)展趨勢良好���,有望帶動(dòng)聲學(xué)器件的銷量,不過還有三點(diǎn)要注意的是:

1)TWS 滲透不及預(yù)期��。雖然目前 TWS 行業(yè)發(fā)展較快���,但是因?yàn)槭切缕奉?����,無法確定最后其滲透率到達(dá)什么水平,有可能最后不及預(yù)期�����。

2)智能音箱滲透不及預(yù)期。智能音箱依靠功能新穎和基數(shù)低獲得了較快的增長�����,若智能音箱功能得不到豐富或消費(fèi)者對(duì)智能音箱失去興趣����,智能 音箱滲透率可能不及預(yù)期。

3)技術(shù)路徑變革�����。聲學(xué)器件增量靠新應(yīng)用及音質(zhì)提升����,例如現(xiàn)有的精準(zhǔn)拾音及降噪等功能很多依靠麥克風(fēng)數(shù)量增加,若出現(xiàn)新的技術(shù)�����,量增加的邏輯將被打破�。